热门关键词:

(三中一华 Target School 名单流出!海归又成为赢家?)

1

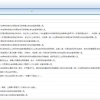

Targetschool:

清北复交藤校G5领跑,各国名校紧随其后

2022年中国高校毕业生达到1076万人,为近十年来最高,高学历毕业生过剩加上疫情导致的经济下行,让大学生迎来最难就业季。2022年,考公的报名人数达到212万人,报录比达68:1。

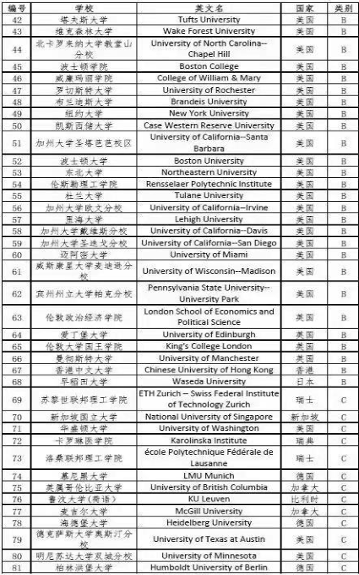

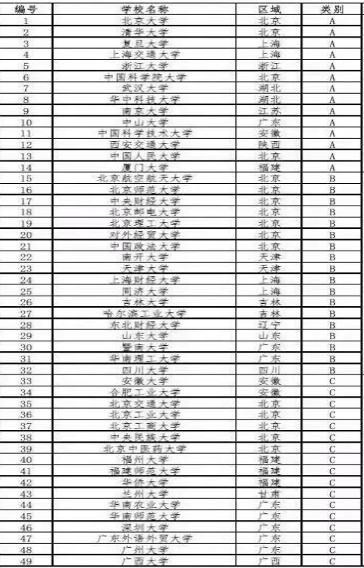

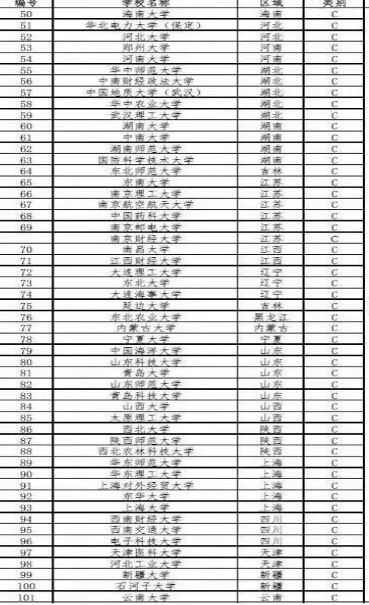

2022年,某头部券商的

Targetschool

国外院校及国内院校情况如下:

而投行作为收入高、成长快的行业代表,自然深受应届生的青睐,校招的要求自然也水涨船高。

投行人的朋友圈,不是各大名校的多金才子,就是各省各市的文理状元,投行对学历的要求可见一斑。

投行素来有目标院校一说,

Targetschool榜单中,依旧是清北复交、藤校G5领衔榜单,各类及海外名校紧随其后

。A类院校是各家头部券商

(三中一华等)

的理想院校,B/C类院校通过自身实习及证书的努力对进入头部机构,亦有较大机会。

左右滑动查看

留学生们刚进投行,也是颜值在线的才子佳人,Banker们经过两年的出差加班通宵的消磨,也是饱经风霜,颜值大跳水。

这两年的投行招聘,对应届生格外大方。

仅2020年中金公司就共计招聘1100余人与19年以及之前的每年500余人的招聘量相比,直接翻了一倍还要多

。作为老大哥的中信直接扩招

3000+

人。通过今年的盈利形式的往年的扩招速度来看,

今年的券商大扩招可以说是板上钉钉的了

。

最近几年的头部券商投行部而言,

中金公司除了原有的校园招聘,暑期实习招聘以外,还开拓了“fasttrack”计划

(6个月日常实习转留用,直接拿左边offer右边)

,校招/暑期/快速通道三种方法进入中金,同时,区域投行战略不断推行增设济南、郑州、天津等六个区域投行。

中信证券更是开始了“三千人大投行”计划,大幅扩招,暑期实习及校招实习投行留用比例大幅提高。连续两年投行部招聘应届生数百人。

中信建投证券跟进中金中信,不但薪酬大幅上涨对标其他两中,拥有北京户口,而且人数规模也大幅扩张。

华泰证券一改往年30%+的留用率,暑期实习及校招实习中,均大幅提高应届生的留用比例。

海通证券结束了连续五六年的不校招,2020年和2021年连续两年大规模校园招聘。

国泰君安更是大幅增加了暑期和校招规模,21年暑期实习生近300人,且留用率较高

……

注册制的利好洒满资本市场,扩招已经成为了行业趋势,各大券商为增加人才储备大幅扩招,给了应届生求职更多的机会。

可怕的是,比你学历好的人,证书比你多,实习比你拼,找工作还比你努力。

那么从精英们手里抢到左边offer右边的姿势是:走捷径。

因为一旦通过了简历筛选,往往面试官会更关注面试时表现出的能力、专业性、对工作的熟悉程度等等,几十分钟的面试,也就是简历面、专业面、行为面的过程中,如果准备足够充分,可以展示出远超同龄人的资质和综合能力。

需要在这个过程中,通过训练,可以大幅提高财务核查、左边法律右边核查等实务技能和各方面的专业程度,这些可以速成的软实力

(十几个小时的学习及训练,达到正式员工入职2年左右的面试水平)

,能让学生在面试时表现远超同龄人,来为自己取得额外左边加分右边,弥补学历、实习或证书对的短板。???

—投行IPO上市实务技能课—

模拟「三中一华」投行部。

直击IPO上市工作实务。

由头部券商

一线Banker

主讲,多位来自顶尖金融机构组成教研部,带领学员还原真实

投行工作场景

,模拟投行IPO工作场景,

快速提升IPO基本功和实务技能

。掌握头部券商IPO岗位核心能力!从容应对全职/校招/实习的各类笔面试!

覆盖多层次资本市场:主板?|创业板?|科创板?|北交所?|

IPO上市工作实务应用:左边法律右边核查

?|财务核查

?|案例查询和反馈问询

?|财务尽调

?|上市审核关注点

?|主要/核心底稿

|

撰写发行材料

|

财务估值分析

|

助力掌握IPO上市实务全流程+头部券商IPO岗位核心能力!

从容应对全职/校招/实习的各类笔面试!

2

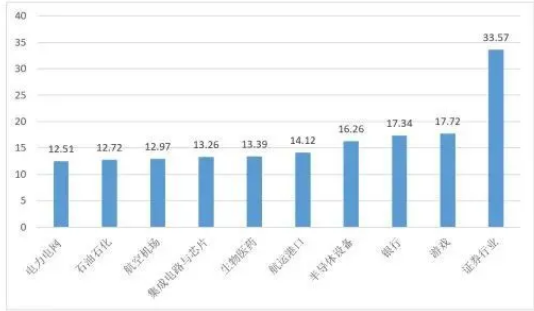

薪资:证券行业一枝独秀,

投行业务领衔其中

按照2021年半年报中“职工薪酬”这一部分数据,可以汇总出“2021年薪资最高的十个行业”,证券行业继续雄踞榜首。

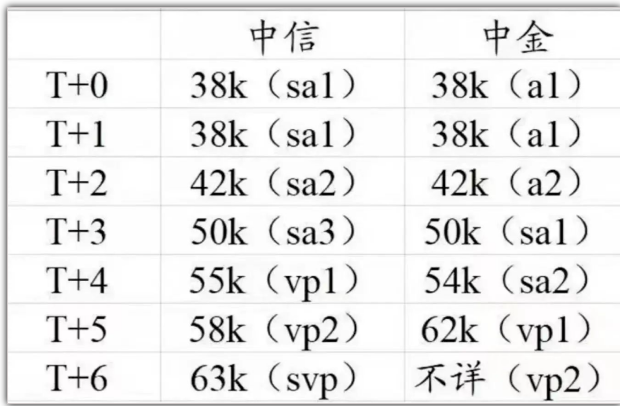

而投行业务自从21年涨薪以来,与证券行业其他部门的收入的领先程度大幅增加,三中一华给应届生的基本工资,更是统一涨到元/月。虽然目前中信、中金的官方还未做出任何相关回应,但已有内部人员证实了此消息的真实性,涨薪的信息是真实无误的了。

因此,在21年逃离互联网的大潮之下,投行的薪酬是相当具有竞争力的。

3

投行岗位的香:

从入职到后期发展

应届生热门岗位对比:券商投行&投研

(均以某top4券商为例)

对于名校毕业的应届生而言,最佳的市场化机构有3条路:投行、投研、互联网,在互联网大裁员的整体大背景下,投行和投研的岗位对于名校毕业的商科应届生更具吸引力。投行和投研之间,虽然总体而言,投行实习阶段工作较研究岗和销售岗更为枯燥、琐碎,但其实是为之后打下了更坚实的基础,入职后收入更高,入职多年后职业发展更好。

1

实习阶段:

以某头部券商投行部(北京总部)项目组为例,投行部实习生往往从事较基础的工作,相比于研究所的更新数据库、日报周报深度报告和各种会议纪要较为枯燥。但都是为之后的入职提前铺路,今天的“dirtyworkerkiller”都是为了今后的左边offer右边奠基。

实习生Amy:

大四,北大,女,第一份实习,日常实习生,和会计师一同抽凭,扫描凭证和修改函证抬头;

实习生Edison:

研一,央财,男,第一份实习,日常实习生,录流水核对流水,核对数据;

实习生Shawn:

研二,清华,男,第三份实习,校招实习生,撰写业务与技术部分底稿,帮助承做人员查找可比公司案例。

同样以同一家头部券商研究部

(北京总部)

为例,实习生的岗位工作内容则更为多样化,接触到的工作内容更为“有趣”。同时,研究所是适合新人开始实习,收获与「性价比」较大的岗位,基本会经历找数据、更新周报——写点评——写深度的成长曲线,对于在校生而言,第一段实习为卖方投研是收获最高的实习类型:

具备了金融方面的写作能力、行业研究能力、财务分析能力和wind等软件的使用能力及信息查找能力,卖方投研的实习是性价比最高的岗位之一。

实习生Tim:

某理工类专业211本,985金融硕,主要负责日报、周报的撰写,热点事件的点评,同时跟踪行业点评,同时协助撰写个股深度报告的一部分。

实习生Micheal:

某理工类985本,大四,主要负责数据库更新整理,估值模型的搭建,买方客户的服务,同时协助撰写行业深度报告的一部分。

实习生Mary:

某财经211本硕,大四,主要负责记录会议纪要,热点跟踪、估值模板及数据库的日常维系,报告片段部分的撰写工作。

2

全职阶段:

投行的优势开始凸显,同一家头部机构,投行部30k+base,研究所仅有20k,奖金也具有相似优势。本质上是因为“资源”较“观点”更具市场价值。

投行是需要掌握资源在手里的,往往是要“卖”具体的东西,或项目或某具体的融资工具,能够体现专业性的方案和对接的PE资源,投行的创收往往来自于承销费,IPO每单有数千万到一个亿,历时也要一两年,债券和ABS每单也有数百万至千万,短平快的性质让其每2个月就能有所创收。

附:2021年各家投行IPO家数及承销保荐费排名

而研究员作为细分行业的专家,卖的往往是“报告”或者是“观点”,对方不是愿意为你带来的资源付费,而是希望通过聊天当中有所收获,获得有益处的观点。研究所的收入来源来自于派点

(也就是买方研究员给卖方的打分,计算得来的分仓佣金)

。

附:各家头部机构分仓佣金排名

在工作时长方面,投行在项目间歇期(等交易所问询,立项阶段,注册阶段)有一定的淡季得以喘息,但是出差较多,常常一年出差200天以上,真的忙起来“007”都成了福报。不过尽管投行属于乙方/中介方,“带着老板一起发财”的属性也普遍更受甲方尊重。一般会有较好的住宿标准,出入4/5星级酒店,客户包吃住等待遇。

研究所的工作强度较高只有忙季和更忙季,同时需要24小时standby,在年报季无休几乎成为了常态化,其他日子也都需要8:30-23:00保持工作状态,如果计算年度工作的总时长,研究所甚至要大于投行。因此前五年工作(投行未转承揽,研究员也没当上首席),收入投行略大于研究所,工作时长投行略小于研究所。

3

后续发展:

对于很多从业者而言,研究员并非一份可以从事超过十年的工作,承担压力较大,新财富与佣金的比拼规则又很残酷。如果从卖方跳到买方,职级要大打折扣。例如工作7-8年的卖方研究员,跳槽到公募基金,往往只会给到研究员或资深研究员的职级(工作年限按5折打折)。同时,虽然理论上最快卖方研究员三年就能升到首席,但是需要

①首席岗位不时空余

②自己有充足的买方资源

③公司不新招新首席

④自己是组里地位最高的的4个条件同时才能成功晋升,整个行业容量有限,卖方首席仅有数百个,因此很多分析师整个生涯都没当上首席,而跳槽则会被买方大幅打压职级,可能会迎来生涯的瓶颈期。

图为某大型券商固收首席群内聊天记录:

而投行则作为空中飞人,如果日后回归家庭,则同样需要转型。一般而言,投行工作两年左右,可以成为承做熟手,单独负责左边法律右边、财务或业务中的一块,工作5年左右,可以成为项目的现场负责人,承做一般也可以升到VP或是SVP,之后可能考虑转为资源型/专业型承揽,也可能转投资机构或去企业淡然董秘,或去投行的质控内核部门都是作为考虑的转型方式。

总的来说,退出路径方面,研究所主要去向为跳槽买方研究员和升首席,投行则主要去向为转承揽,转PE,当董秘或转型质控内核。

证经学社

与多位

头部券商资深从业者

共同研制

集训营课程

?·投行IPO实务与求职·

专门为

内资券商投行IPO求职者

量身订制

助力学员快速掌握

IPO

的

实务基础

能够

从容

应对

面

试的

简历面、技术面、行为面

等各类问题

如果你是在校在读学生

只有

1-2段

参与并不深入的投行实习

本集训营课程将带你

深入了解投行的实务工作

面试时实现较专业知识、实习、学历

都优于自己的应届生

实现「弯道超车」

大幅提高面试能力,精准压中校招及暑期的面试问题

如果你是四大从业者等在职人员、没有投行相关从业经历

本集训营课程将大幅

提高你的投行实务能力

将自己的工作经历与投行工作相接轨

同时,学到面试中对方对社招人员的关注点和常见面试问题

含金量高??IPO全流程覆盖??IPO上市工作实务

??

常见审核问题

??

财务核查??

左边法律右边核查??反馈回复&查案例···

下拉获取

2022「IPO」上市实务技能课

具体课程安排?

【投行IPO上市实务技能课】

模拟「三中一华」投行部。直击IPO上市工作实务。

由头部券商

一线Banker

主讲,多位来自顶尖金融机构组成教研部,带领学员还原真实

投行工作场景

,模拟投行IPO工作场景,

快速提升IPO基本功和实务技能

。掌握头部券商IPO岗位核心能力!从容应对全职/校招/实习的各类笔面试!

覆盖多层次资本市场:主板?|创业板?|科创板?|北交所?|

IPO上市工作实务应用:左边法律右边核查

?|财务核查

?|案例查询和反馈问询

?|财务尽调

?|上市审核关注点

?|主要/核心底稿

|

撰写发行材料

|

财务估值分析

|

助力掌握IPO上市实务全流程+头部券商IPO岗位核心能力!

从容应对全职/校招/实习的各类笔面试!

掌握内资投行面试套路

覆盖内资投行面试套路,覆盖投行IPO日常实习、校招和全职(或社招)求职,让学员掌握简历面、技术面和行为面的内资投行左边offer右边核心通关法宝,助力提升职场竞争力提升72%,从而提升录用率。

原始价格:1748元

单人购买价:

748元

限时拼团价:

599元

(永久期限+导师答疑)

课程形式:在线视频授课&社群互动&社群答疑

购买详情页

扫码即可查看课程详情

咨询/报名方式

扫描下方

集训营课程顾问

左边二维码右边

备注关键词

【

IPO

】

拼团/购买后联系小助手发课件带进课程群

扫描上面二维码,微信咨询

落户咨询热线:13671738356

咨询热线

13671738356